Кто и как создает подушку безопасности для вкладчиков ― Kapital.KZ

На что могут рассчитывать клиенты лопнувших банков и как работает система гарантирования депозитов

Банкротства банков не может избежать ни одна страна, независимо от экономической ситуации, суверенного рейтинга или политической обстановки. К примеру, в США в 2017 году 8 банков было признано банкротами. В России за 2017−2018 годы произошли страховые случаи в отношении 82 банков, а с учетом трех предшествующих лет — у 310 банков. В Казахстане в 2017 году была отозвана лицензия у одного банка — АО «Delta Bank», в 2018 году — у трех банков, два из которых — АО «Банк Астаны» и АО «Qazaq Banki» — не были крупными и не имели значительной доли на рынке, но смогли за короткое время нарастить розничный блок.

В условиях рыночной экономики банкротство банка — это естественный процесс, который способствует оздоровлению банковского сектора, исключая из системы «слабые» банки. Роль защиты населения от негативных последствий банкротства банков отведена системам страхования вкладов, которые работают в 140 странах, в том числе и в Казахстане. Гарантирование депозитов является своеобразной подушкой безопасности и выступает солидарным страхованием от потери сбережений населения за счет банковского сектора. Как работает эта система, корреспонденту центра деловой информации Kapital.kz разъяснил председатель Казахстанского фонда гарантирования депозитов (КФГД) Нурлан Абдрахманов.

Гарантия Казахстанского фонда гарантирования депозитов распространяется на все виды депозитов физических лиц и индивидуальных предпринимателей: вклады до востребования, срочные, сберегательные и условные вклады, деньги на текущих счетах и платежных карточках. При выборе депозита важны такие параметры, как срок хранения и ставка вознаграждения, но в целом необходим более комплексный подход. Необходимо диверсифицировать все возможные риски, например, разместить сбережения в несколько вкладов на разный срок в нескольких банках. При этом, отдавая предпочтение высокой доходности, без проведения соответствующей оценки финансового состояния банка, вкладчик принимает на себя больше рисков, поэтому нужно учитывать и сумму гарантии по выбранному виду вклада. Сумма возмещения по депозитам в тенге — выше, чем по иностранной валюте: тенговые сберегательные вклады в тенге гарантируются на сумму до 15 миллионов тенге, другие виды вкладов в тенге — до 10 миллионов тенге. Сумма возмещения по вкладам в иностранной валюте не превышает 5 миллионов тенге.

Согласно международным исследованиям, во многих странах сумма гарантии по депозитам не превышает отношения двукратного ВВП к численности населения страны. В Казахстане сумма гарантии по сберегательным депозитам в тенге превышает этот показатель в 4,7 раза, а по другим видам вкладов в национальной валюте — в 3 раза, что выше, чем в ряде других стран. Для сравнения, по данным за 2017 год, в Корее этот коэффициент составляет 1,6, в Канаде — 1,7, в Российской Федерации — 2,3, в Японии — 2,4, в Европейском союзе — 3, в США — 4,2 раза.

По данным на октябрь 2018 года, в банках второго уровня размещено депозитов физических лиц на 8,4 триллионов тенге. Гарантия КФГД распространяется на 100% депозитных счетов физических лиц в банках второго уровня. Объем покрываемых гарантией КФГД депозитов физических лиц составляет порядка 4 триллионов тенге.

Исходя из количества открытых банковских счетов, основной сегмент депозитного рынка составляют вкладчики, имеющие депозиты менее 10 миллионов тенге. Такие депозиты размещены на 99,8 процентах банковских счетов и в сумме составляют объем 3,6 триллиона тенге. Порядка 75% этих депозитов открыто в национальной валюте и полностью попадают под защиту КФГД, что правильно, так как система гарантирования депозитов рассчитана на защиту основного сегмента населения, а не крупных инвесторов, которые готовы принимать на себя повышенные риски. В любом случае в Казахстанском фонде гарантирования депозитов напоминают, что для обеспечения максимальной гарантии по крупным вкладам целесообразно размещать деньги в нескольких банках в пределах гарантируемой суммы. Вклады в иностранной валюте до эквивалента 10 миллионов тенге составляют 25% депозитного рынка. Основная часть депозитов, не превышающих 10 миллионов тенге, — это срочные вклады со сроком более шести месяцев. Всего таких вкладов открыто на 2,8 триллионов тенге.

Резерв КФГД для выплаты возмещения вкладчикам формируется за счет взносов банковского сектора на накопительной основе по принципу максимальной сохранности и минимального кредитного риска и риска потери стоимости накопленных резервов. На сегодняшний день в резерве КФГД накоплено 507,4 миллиардов тенге, а вместе с собственным капиталом КФГД располагает финансовым обеспечением, покрывающим порядка 9% депозитов населения.

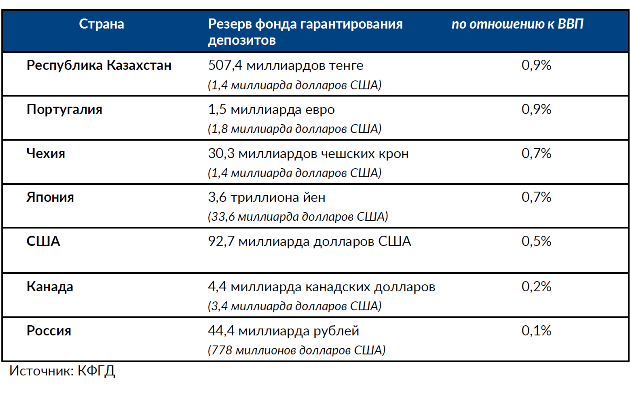

В сравнении с другими странами Казахстан располагает значимым объемом накопленного резерва системы гарантирования депозитов: финансовое обеспечение КФГД в абсолютном выражении уже сопоставимо с уровнем таких европейских стран с аналогичным количеством экономически-активного населения, как Чехия и Португалия ($1,4 миллиарда и $1,8 миллиарда, соответственно). Другое показательное сравнение — это отношение объема специального резерва к ВВП страны. В Казахстане этот показатель составляет 0,9%; тот же показатель в Чехии составляет 0,7%, в Португалии — 0,9%, в Японии — 0,7%, в России — 0,1%, в США — 0,5%.

Для того чтобы обеспечить сохранность резерва для выплаты возмещения, КФГД инвестирует денежные средства в финансовые инструменты с высокой ликвидностью и минимальным риском. Доверительным управляющим активами КФГД является Национальный Банк Республики Казахстан. Взносы банков-участников инвестируются в государственные ценные бумаги Республики Казахстан (23%), краткосрочные ноты НБРК (26,7%), еврооблигации Европейского банка реконструкции и развития с рейтингом «AAA» (15%), корпоративные облигации субъектов квазигосударственного сектора с рейтингом «BB+» (1,3%) и казначейские облигации Правительства США (29%). Оставшаяся часть инвестиционного портфеля размещена в депозитах в тенге в Национальном Банке Республики Казахстан.

Таким образом, политика по инвестированию средств специального резерва КФГД обеспечивает 100% сохранность резерва — эти деньги фонд направит на выплату гарантийного возмещения вкладчикам, если банк будет закрыт по решению суда.